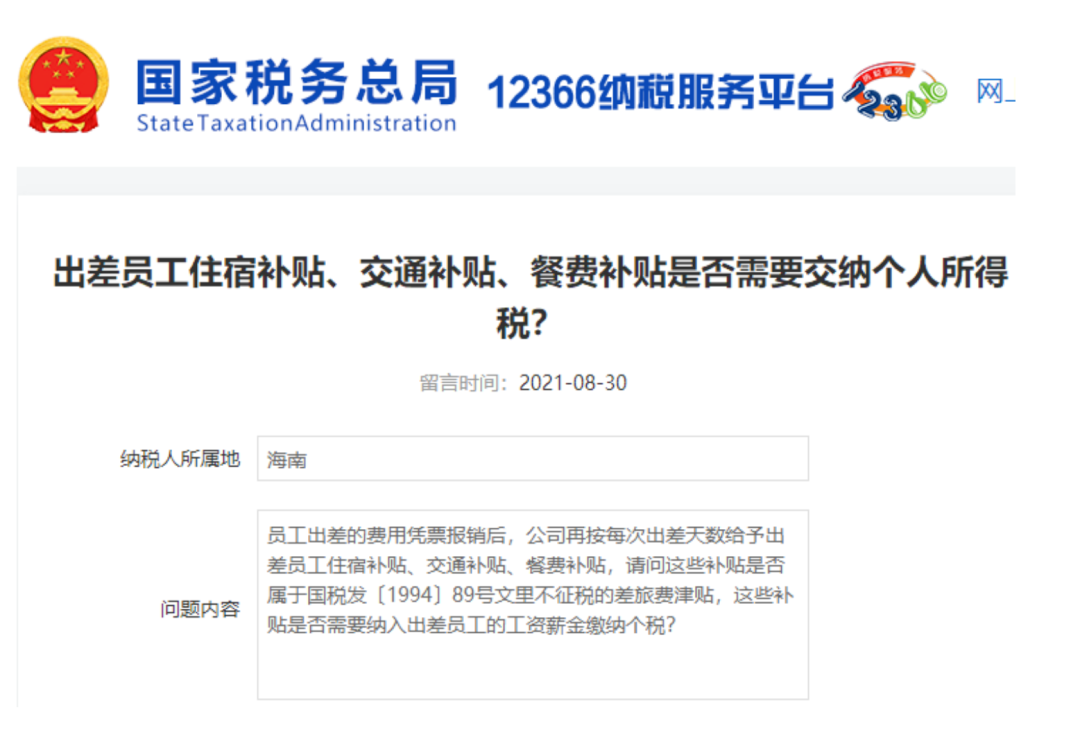

“員工出差的費用憑票報銷后,公司再按每次出差天數給予出差員工住宿補貼、交通補貼、餐費補貼,請問這些補貼是否屬于國稅發〔1994〕89號文里不征稅的差旅費津貼,這些補貼是否需要納入出差員工的工資薪金繳納個稅?”

雖然給員工發的各類補貼是否交個稅已經是個老生常談的話題,但也是個經久不衰的問題,時不時就會有人來咨詢,今天,就把這幾個補貼統一給大家梳理一遍,大家可以收藏+轉發哦~首先,我們來看一下案例中納稅人提到的國稅發〔1994〕89號文的相關內容:條例第八條第一款第一項對工資、薪金所得的具體內容和征稅范圍作了明確規定,應嚴格按照規定進行征稅。對于補貼、津貼等一些具體收入項目應否計入工資、薪金所得的征稅范圍問題,按下述情況掌握執行:(一)條例第十三條規定,對按照國務院規定發給的政府特殊津貼和國務院規定免納個人所得稅的補貼、津貼,免予征收個人所得稅。其他各種補貼、津貼均應計入工資、薪金所得項目征稅。(二)下列不屬于工資、薪金性質的補貼、津貼或者不屬于納稅人本人工資、薪金所得項目的收入,不征稅:2.執行公務員工資制度未納入基本工資總額的補貼、津貼差額和家屬成員的副食品補貼;

顯然,案例中的納稅人對第4點“差旅費津貼、誤餐補助”有疑問。上述費用基本都是可以取得發票的,過于零星的例如2塊錢坐公交車、3塊錢坐地鐵、5塊錢吃個路邊攤早餐這種,可能有員工會覺得麻煩就不會特地去索取發票了。所以,有些企業針對這種情況,以及為補償員工不辭辛勞、千里奔波的辛苦,會額外提供差旅費津貼。對于可以取得發票的差旅費,實報實銷,不涉及個人所得稅,這一點毋庸置疑;對于實報實銷之外的差旅費津貼,雖然國稅發〔1994〕89號文將其列為不征稅收入,但在實務處理中,我們要把握以下幾個原則:否則,仍然可能會被稅務機關要求并入工資薪金繳納個稅。如果企業對員工出差的差旅費津貼規定為每日100元,稅務局不會認為這個金額不合理;但如果企業將津貼規定為每日1000元呢?稅務局還會認為這個金額合理嗎?政策雖然規定了差旅費津貼為不征稅收入,但并沒有對差旅費津貼的金額作出具體規定,實務中可操作的空間就大了。如果企業想給員工發放福利、獎金,是不是都可以以“差旅費津貼”的名義發放呢?這樣就可以替員工省一筆稅了...想想也是不可能的,否則哪還用得著去搞什么年終獎特殊性算法啊,或者搞什么個稅籌劃呢,通通都算成差旅費津貼作為不征稅收入好了。根據稅收征管法第三十五條“納稅人有下列情形之一的,稅務機關有權核定其應納稅額”,因此,如果稅務局認為企業的差旅費津貼不合理、認為企業把員工的工資、獎金變相的以差旅費津貼的名義發放,就可以使用核定權,重新核定員工的工資薪金收入,追繳個人所得稅,可能還會涉及滯納金和罰款。在企業對差旅費津貼實現了合理化的前提下,例如每日100元,如果沒有標準化或制度化,那也不行。試想,如果企業今天對某員工出差的差旅費津貼發放每日100元,明天對另一員工出差的差旅費津貼發放每日80元,雖然兩個金額看起來都很合理,但企業內部沒有形成一個標準或規章制度,那就是口說無憑,又怎么能說服稅務機關這就是不征稅收入呢?因此,企業需要將差旅費津貼標準化(制度化),制定企業內部報銷制度和報銷標準。一般情況下,企業可以按出差天數、區域、員工級別等給予每天一定金額的補貼。

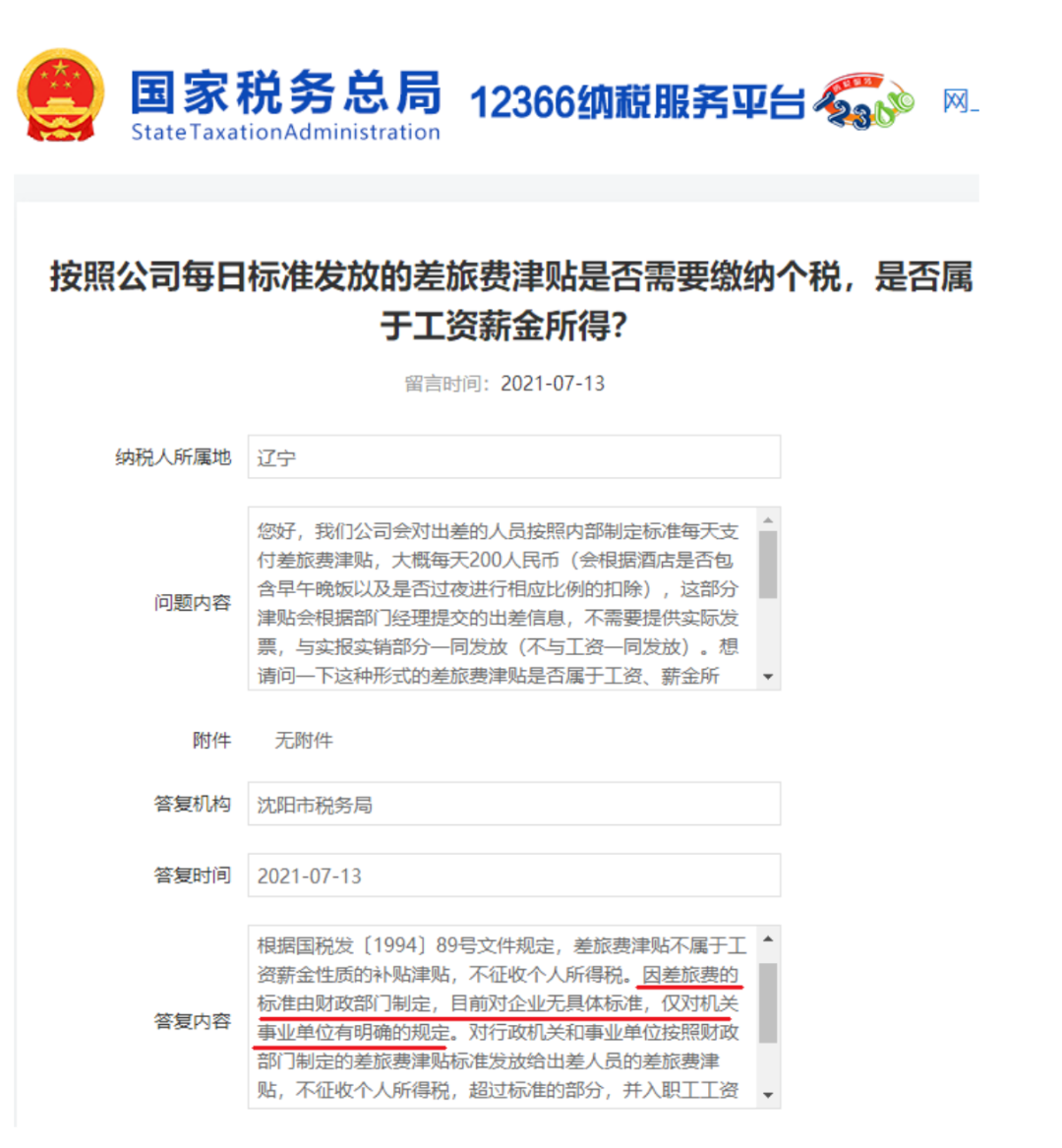

差旅費津貼當然與出差關聯,有出差才會有差旅費津貼,沒有出差當然就不會有。因此,差旅費津貼往往是與出差所產生的的實報實銷的發票一起走企業內部報銷流程的,不能單獨“報銷”。這其實也是合理化的一個體現,如果某員工沒有出差,而是“巧用”差旅費津貼的名目發放福利,那么,即使金額合理且符合企業內部制度,例如,按公司制度每日發放100元補貼,但沒有任何的出差證據作為支持,假的依然是假的,是經不起稅務機關查驗的。給大家總結完差旅費津貼的3個原則后,我們再來討論“差旅費津貼規定為多少才算合理呢?”這個,稅務總局沒有明文規定,我們可以參考沈陽市稅務局的答復“根據國稅發〔1994〕89號文件規定(《高會評審思維著作人林老師年輔導超200人拿證V:gdkj020》),差旅費津貼不屬于工資薪金性質的補貼津貼,不征收個人所得稅。因差旅費的標準由財政部門制定,目前對企業無具體標準,僅對機關事業單位有明確的規定。對行政機關和事業單位按照財政部門制定的差旅費津貼標準發放給出差人員的差旅費津貼,不征收個人所得稅,超過標準的部分,并入職工工資薪金計征個人所得稅。”

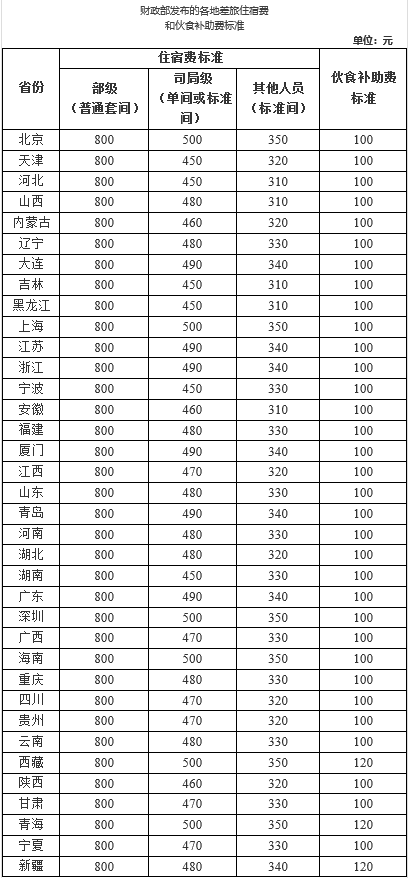

根據財政部關于印發《中央和國家機關差旅費管理辦法》的通知:“市內交通費按出差自然(日歷)天數計算,每人每天80元包干使用”并在附件中提供了“中央和國家機關差旅住宿費和伙食補助費標準表”,目前該文件在財政部官網上已刪除,但網上還是可以找到相應的參考標準。

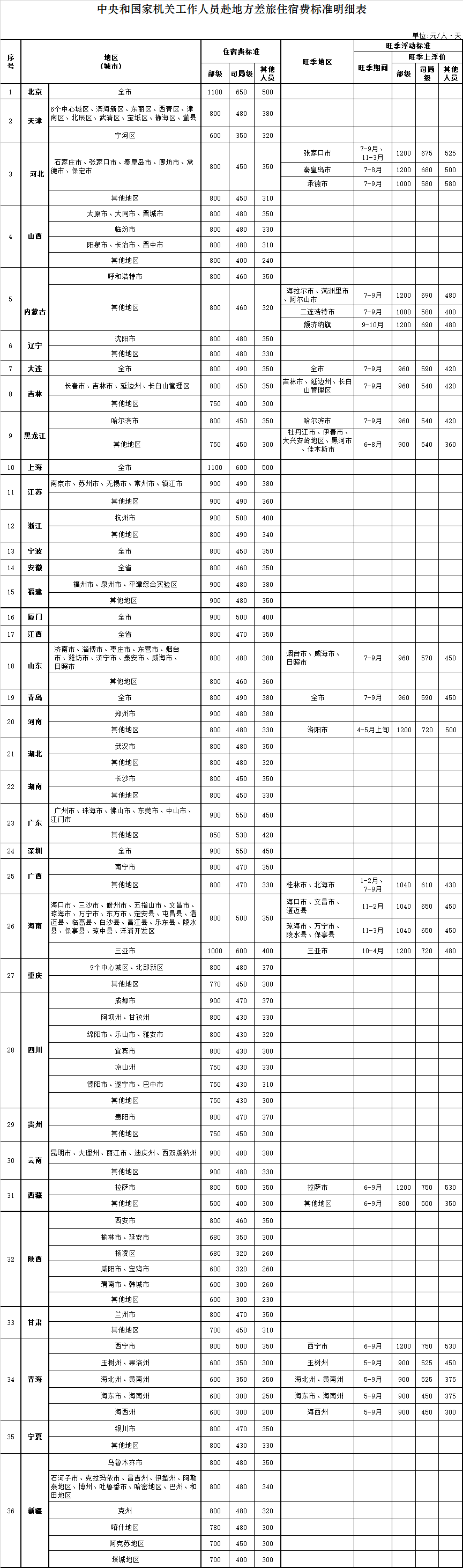

在財政部財政部關于印發《中央和國家機關工作人員赴地方差旅住宿費標準明細表》的通知中,相應的住宿費上限標準已經上調,并且更加細化,還單獨規定了旺季上浮標準。

雖然企業內部對于差旅費津貼的規定不需要按照國家機關的標準進行,但可以作為一個參考,只要滿足合理化、標準化(制度化)和關聯化這3個原則,相信不會被稅務機關質疑。如果企業不放心內部的標準是否符合規定,可以聯系主管稅務機關核實。國稅發〔1994〕89號文件規定不征稅的誤餐補助,是指按財政部門規定,個人因公在城區、郊區工作,不能在工作單位或返回就餐,確實需要在外就餐的,根據實際誤餐頓數,按規定的標準領取的誤餐費。一些單位以誤餐補助名義發給職工的補貼、津貼,應當并入當月工資、薪金所得計征個人所得稅。參考:財政部 國家稅務總局關于誤餐補助范圍確定問題的通知

(國家版權專著登記號:2022-L-00799435)

適合:全國2022-2025年高會參評人員

長按“識別”下方二維碼進入小鵝通學習

(原價980元,前300人僅需1.9元)

(課程時長1小時28分鐘)

2019年高會評審一年過多到刷屏!